中信建投黄文涛2022年展望:利率何时回升?全球疫情全年趋缓?

本文展望即将步入一季度的市场,主要思考和回答三个问题:

(一)12月会议,英美欧中四大央行,做出不同选择,有哪些重要逻辑、前瞻信息?

(二)1月份和一季度,我国10Y国债走势如何预期?如何预期可能的下行低点、回升阶段?

(三)12月以来,Omicron蔓延,但WHO表示2022年疫情将可趋缓,有哪些主要逻辑、支持数据?

对于后续收益率走势,我们认为:

(1)同7月7日降准后的情形类似,当前收益率下行方向,符合技术面指标方向,但下行节奏再次偏快,快于历史中枢约20个交易日,正在透支1月下行空间。

(2)技术面上,一季度收益率向下的强压力阻力线在2.71%-2.73%一线,大概率情况下,也基本构成收益率在元旦开盘后的下行空间。

(3)按历史节奏中枢,指向收益率将在2月中旬触及2.71%-2.73%低点,但如果本轮依然更快触及技术面低点,预期走势将转入低位整固震荡、等待反弹,类似7月降准收益率快速下行后、8月至9月的低位整固震荡、等待10月反弹。

(4)技术面指向的年后第一个反弹阶段,出现在2月中旬至4月初,内生性反弹高点不超2.89%前期关键压力线,即为上半年预期中的最主要配置窗口,之后收益率将预期在二季度重新转入震荡回落。

(5)需要注意,2月中旬至4月初的“内生性反弹高点不超2.89%”,其前提是外生性加息冲击不超预期,对应本轮的基本面实际情况,即3月美联储Taper结束时点,美国CPI通胀需要继续保持在个位数区间,且预期压力可控。

对于全年疫情走势,我们认为:

Omicron在传播方面构成更大压力,但主要由于疫苗的推进、重症治疗的继续有效和死亡率的持续显著下行——2022年,虽然疫情仍构成社会、经济和市场的重要挑战,但可对科学、精准防控下的疫情继续趋于缓和,报以谨慎乐观态度,对相应的政策正常化、社会经济恢复和资产价格影响,报以谨慎乐观期待。

正文

前言:2022年新年展望

辞旧迎新际,本文展望即将步入一季度的市场。新年新气象,主要思考和回答三个问题:

(一)2021年12月的年末会议,英美欧中四大央行,分别做出了不同选择,加息、Taper、观望、降准,为什么?这其中,有哪些重要内在逻辑,有哪些重要前瞻信息?

(二)展望1月份和一季度,我国10Y国债收益率走势如何预期?在即将过去的12月,收益率再次较快速下行,如何预期下一个回升阶段?

(三)对于有重要影响的疫情走向,12月以来,一方面Omicron加速蔓延,另一方面部分重要机构和专家表示疫情将可在2022年趋缓,为什么?其信心,有哪些主要支撑逻辑,有哪些主要支持数据?

一、12月会议,英美欧中四大央行,做出不同选择,有哪些重要逻辑、前瞻信息?

12月,英格兰银行、美联储、欧洲央行和我国人民银行,分别做出了全年最后一次议息决议或利率决策。英格兰银行选择了加息、美联储选择了Taper、欧洲央行选择了观望、我国央行选择了降准,四家央行各自的不同选择,有哪些重要逻辑和前瞻信息?

(1)全球主要央行全面转向对抗通胀,预示海外通胀压力将在年线层面持续,通胀保值资产正在走强

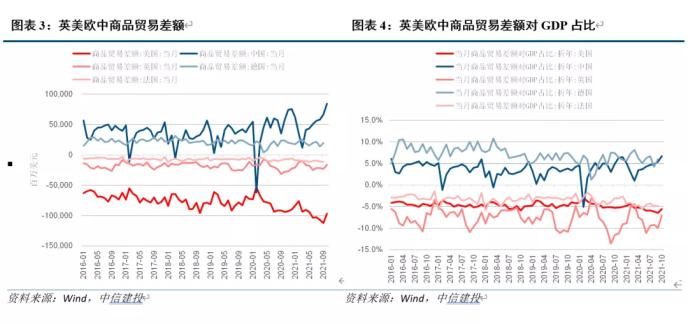

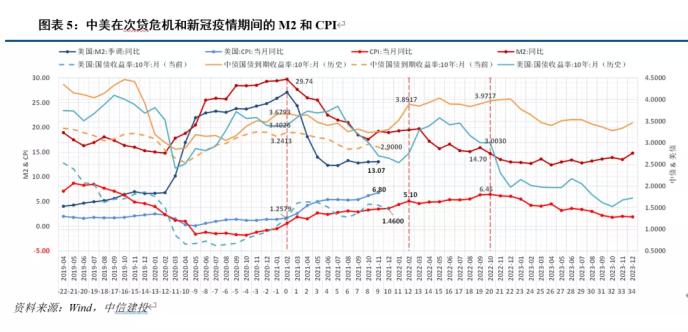

如图1和图2所示,在次贷危机和此次新冠疫情时期的经验显示,如果用一个指标预期CPI通胀压力,那么,前置的M2同比增速是最显著指标之一。

以此指标和次贷危机期间的经验看:1)前期M2投放更高的国家/地区,后期CPI通胀压力更高;2)CPI通胀将在年线层面持续;3)本轮海外国家的M2投放峰值,基本发生在2021年2月左右,对应2022年全年都将存在通胀压力,从M2逻辑看,通胀压力英美大于德欧,我国压力较小;4)从海外市场看,通胀保值资产正在年线层面走强,按不同风险偏好,主要包括通胀保值债券、不动产和以原油为代表的的大宗商品。

(2)英美欧央行在抗通胀大方向一致的同时,由于各自经济条件的差异,在“抗通胀五支箭”具体操作上出现节奏差异

如我们前期报告所述(参见《历史启示:美联储政策变迁和加息简史——美联储研究系列之(一)》),西方主要经济体对通胀的应对工具,主要可以概括为“抗通胀五支箭”,即进口、生产、原油、货币数量和货币利率。其中,“前三箭”,进口、生产和原油,主要从经济实体侧着手,由国家宏观调控综合施策;“后两箭”,货币数量和利率,主要从货币金融侧着手,由央行货币政策操作施行。

对英格兰银行来说,选择加息的主要逻辑,在于:1)对“前三箭”来说,英国施行条件不如美欧。英国在日用商品领域的制造业生产相对欧美更弱,对全球原油价格的影响相对欧美更弱,商品贸易进口逆差对GDP占比相对欧美已经处于更高水平。2)对“后二箭”来说,英国加息条件优于美国,加息紧迫性高于欧洲。相对于当前美国股市标普500超过40倍的CAPE估值、仅次于2000年泡沫时期44倍的历史记录,英国股市富时100指数的估值目前不到24倍、历史分位数处于66.6%的接近中枢区间。3)脱欧以来,英镑币值持续存在贬值压力,英格兰银行从币值稳定、金融地位和进口成本等角度考虑,有更多的领先加息动机。4)另外,英格兰银行传统的加息步长相对更短,此次加息仅15bp,小于美联储25bp的加息习惯。

对美联储来说,选择Taper的主要逻辑,在于:1)对“前三箭”来说,美国在进口、生产和原油价格管控方面,都正在积极采取行动,但美国面临相对英欧更高的通胀压力。此次疫情期间,前期M2投放美国远高于英欧,美国国内整体消费需求远大于英国,生产侧腾挪空间又小于德国和有东欧低成本地区的欧洲。2)对“后二箭”来说,如前所述,从格林斯潘时代以来美联储所坚持的“加息应兼顾金融稳定,以免重蹈1987年股灾覆辙”理念,使得美联储倾向尽量延后加息、更多支持“前三箭”、货币侧先用Taper数量工具应对。3)美联储表示在3月Taper结束前不加息。我们预计,未来3-6个月的CPI走向,即“前三箭+货币数量Taper”的调控效果,将决定具体加息落地时点,按理想场景,如CPI上行得到控制,则加息仍可推迟到下半年甚至年底。

对欧洲央行来说,选择不加息、且维持PEPP/APP资产购买的主要逻辑,在于:1)对“前三箭”来说,欧洲存在东欧地区国家生产和进口的偏离,欧元区经济核心德国本身制造业生产能力强、是商品贸易净出口国、可以从出口侧分享汇率走弱红利。2)对“后二箭”来说,欧元区和德国前期M2投放远低于英美,来自于货币金融侧的后续CPI上行压力小于英美。3)从2022年经济增长预期看,欧元区和德国稍低于英美,存在更多的稳增长考量。

(3)英美央行互为重要前瞻加息信号,我国经济稳增长时间窗口宝贵,宽货币、宽财政、宽信用需要尽早发力

如图6,历史规律上,英格兰银行加息,基本确认了美联储将在未来一年内开启加息。如图7,我国除面临内生的需求收缩、供给冲击、预期转弱三重压力外,从全球图景看,不同机构对2022年美国、印度等国的经济增长预期均值,约在4.3%和9.6%——应看到,我国经济韧性强、体量大、空间足,宽货币、宽财政、宽信用发力正在路上,这一方面是12月收益率下行的重要原因,同时,也够成了我们对年后利率走势分析的基准场景。

二、1月份和一季度,我国10Y国债走势如何预期?如何预期可能的下行低点、回升阶段?

如上文所述,12月降准以来,我国10Y国债收益率阶段性较快下行,截至12月31日盘中,已从降准前后的2.89%一线下行至2.78%一线,盘中一度下探2.76%。

如何预期1月份和一季度的10Y国债收益率走势?技术面指标倾向:

(1)同7月7日降准后的情形类似,当前收益率下行方向,符合技术面指标方向,但下行节奏再次偏快,快于历史中枢约20个交易日,正在透支1月下行空间。

(2)技术面上,一季度收益率向下的强压力阻力线在2.71%-2.73%一线,大概率情况下,也基本构成收益率在元旦开盘后的下行空间。

(3)按历史节奏中枢,指向收益率将在2月中旬触及2.71%-2.73%低点,但如果本轮依然更快触及技术面低点,预期走势将转入低位整固震荡、等待反弹,类似7月降准收益率快速下行后、8月至9月的低位整固震荡、等待10月反弹。

(4)技术面指向的年后第一个反弹阶段,出现在2月中旬至4月初,内生性反弹高点不超2.89%前期关键压力线,即为上半年预期中的最主要配置窗口,之后收益率将预期在二季度重新转入震荡回落。

(5)需要注意,2月中旬至4月初的“内生性反弹高点不超2.89%”,其前提是外生性加息冲击不超预期,对应本轮的基本面实际情况,即3月美联储Taper结束时点,美国CPI通胀需要继续保持在个位数区间,且预期压力可控。

三、12月以来,Omicron蔓延,但WHO表示2022年疫情将可趋缓,有哪些主要逻辑、支持数据?

综合路透社等通讯社报道,WHO总干事谭德塞、疾控专家Mike Ryan等人士在12月表示,“新冠疫情有望在2022年趋缓,虽然不会消失(The acute phase of the COVID-19 pandemic could endnext year but the coronavirus will not disappear)”。

12月以来,部分WHO、美国CDC和海外疾控专家的类似表述,也与英格兰银行和美联储部分官员在12月议息期间的相关观点一致。甚至,英格兰银行在其12月议息声明中,明确表述“虽然仍存不确定性,但2020年3月以来的经验显示,新冠疫情的经济冲击逐次减弱(The experience since March 2020 suggests thatsuccessive waves of Covid appear to have had less impact on GDP, although thereis uncertainty around the extent to which that will prove to be the case onthis occasion.)”。

类似观点已在影响海外经济政策和市场预期(例如,英格兰银行在Omicron快速蔓延阶段宣布加息),我们对其主要逻辑加以考量,主要可概括为海外的当前数据和历史经验两方面:

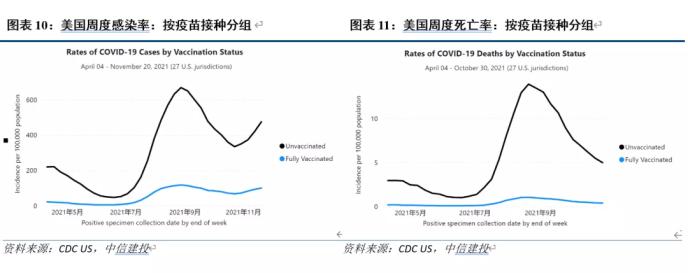

(1)其主要逻辑,一是当前数据。Omicron确诊上行较快,但死亡和死亡率持续稳定下行,疫苗接种率稳定推进。以美国为例,如图10和图11,虽然Omicron蔓延,完全接种疫苗的预防感染效果仍然显著,完全疫苗接种群体的重症死亡率已经降至千分之一。

(2)其另一逻辑,也有历史经验因素。部分欧美研究人员认为,在欧美历史上发生的主要大流行病,包括雅典瘟疫(前430年至前427年)、黑死病的欧洲阶段(1347年至1351年)、西班牙大流感在欧洲和美国等地的传播(1918年至1920年)等,多数的主要大流行期是三年左右,但之后可能有以十年左右为周期的反复出现,例如查士丁尼瘟疫。虽然当前全球人口流动规模和病毒传播模式已不同于历史,但可以发现,过往经验和习惯,仍对海外当前决策和观点产生影响。

综合目前现有数据,我们认为,Omicron在传播方面构成更大压力,但主要由于疫苗的推进、重症治疗的继续有效和死亡率的持续显著下行——2022年,虽然疫情仍构成社会、经济和市场的重要挑战,但可对科学、精准防控下的疫情继续趋于缓和,报以谨慎乐观态度,对相应的政策正常化、社会经济恢复和资产价格影响,报以谨慎乐观期待。

风险提示:疫情走势、经济和通胀数据、海外不确定性超预期等。

- 固态电池催化连连!电池企业盯上低空市场,完美契合eVTOL市场需求

- 六部门部署开展绿色建材下乡活动,关注行业龙头估值修复契机

- 首次实现无人机跨海货运,低空经济蓝图加速落地

- 北京推进算力基础设施建设,2027年将实现全栈自主可控

- 海运市场掀起“涨价潮”,上海港、宁波港部分船司出现大柜供应紧俏问题

- 国务院发话!推动头部证券公司做强做优,中信证券、国联证券、东方财富等三类券商望受益

- 碳价突破百元大关,碳资产投资风口有望卷土重来

- 四川省职业教育条例5月1日起施行,差异化能力民办中职有望脱颖而出

- HBM霸主SK海力士产能版图再扩张,HBM市场有望快速增长

- 无人机项目首次入选智能交通试点,券商预计万亿市场开启