投资要点

截止2022年8月31日,435家现存转债发行人如期披露2022年中报。营收同比为正的公司有271家,占比为62.3%;净利润同比为正的公司有199家,占比为45.7%,整体来看,2022年上半年转债发行人业绩出现明显分化。环比一季度,有29家发行人营收增速由负转正,100家发行人营收持续下滑;从利润端看,18家转债发行人上半年扭亏为盈,29家发行人净利润增速由负转正;净利润依旧下滑的发行人共192家,46家净利润持续亏损。整体来看,转债发行人二季度业绩情况较一季度有所下滑。

从行业分布来看,通信、化工和有色金属等行业转债发行人2022年上半年盈利表现优异,归母净利润同比增速分别为1499.9%、68.1%和61.4%;农林牧渔、建筑材料和传媒等行业表现较差,同比增速分别为-105.7%、-95.2%、-91.5%。环比一季度,非银金融、公用事业、通信等行业营收显著改善,同比增速分别提升了15.4pct、7.7pct和4.5pct;通信、农林牧渔和国防军工等行业盈利较一季度明显改善,净利润增速分别提升了1521.5pct、409.1pct、179.0pct。

中报披露期间,部分较早公布预增业绩的转债近期已收获不错涨幅,从整体情况来看,仍不少转债发行人二季度盈利水平有所下跌,建议投资者把握窗口期,结合目前转债的价格和估值,选择基本面稳健增长或盈利显著修复的标的,如上半年业绩表现持续较优的有色(鼎胜、华友、铂科);业绩显著改善的通信(盛路、润建);上半年盈利虽下滑居多,但环比一季度业绩显著改善的农林牧渔(新希望、禾丰)等。

-

本周转债市场回顾。本周上证综指和创业板指均有所下跌。截止9月2日收盘,上证综指下跌1.54%,报收3186.48点;创业板指下跌4.06%,报收2533.02点。分行业板块来看,本周涨跌互现。其中家用电器和房地产板块涨幅较大,分别达2.33%和1.92%;有色金属和电力设备板块下跌较多,分别为-6.46%和-7.03%。本周债券指数略有上涨,中证全债、中证国债指数涨幅分别为0.23%和0.37%。从个券表现来看,整体涨跌互现,其中涨幅前三的是永22转债、欧22转债、深科转债,跌幅前三的分别是上能转债、美联转债、金博转债。本周转债市场成交金额为3467.74亿元,较前一周上升14.46%。本周共有17家公司发布可转债最新进度情况,其中3家公司发布可转债发行预案,14家公司发布发行公告,1家公司可转债发行获证监会批准,2家公司可转债发行获证监会受理。

风险提示:经济基本面变化、股市波动带来的风险;正股业绩不及预期;股权质押风险等。

一、关注盈利改善和绩优公司转债

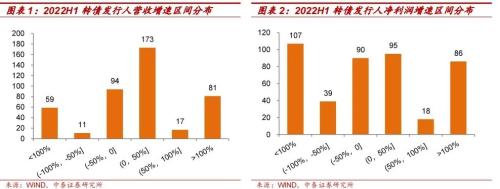

1、中报业绩分化,整体盈利下滑

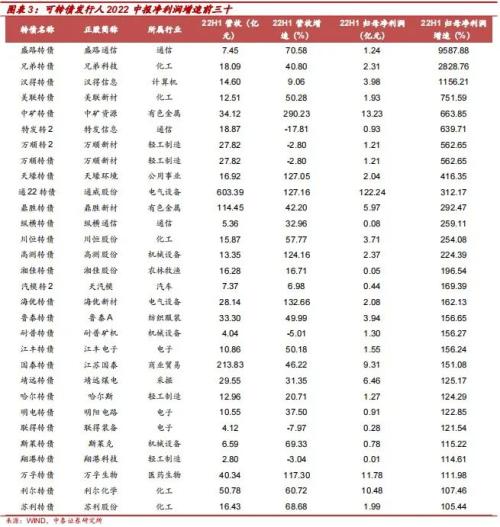

截止2022年8月31日,435家现存转债发行人如期披露2022年中报。营收方面,同比增速为正的公司有271家,占比为62.3%;39.8%的转债发行人的营收增速在0-50%之间,其中中矿、上机、海优、通威和天壕为营收增速前五。净利润方面,净利润同比增速为正的公司有199家,占比为45.7%,其中 24.6%的发行人业绩增速低于-100%,21.8%的发行人业绩增速处于0-50%之间,19.8%的发行人业绩增速高于100%,业绩分化趋势明显,盛路、兄弟、汉得、美联和中矿为净利润增速前五。整体来看,2022年上半年转债发行人业绩出现明显分化。

受疫情反复影响,多数发行人上半年业绩有所下滑,环比一季度,有29家发行人营收增速由负转正,100家发行人营收持续下滑;从利润端看,18家转债发行人上半年扭亏为盈,29家发行人净利润增速由负转正;净利润依旧下滑的发行人共192家,46家净利润持续亏损。如果单从二季度来看,则有35家发行人营收增速由负转正,90家发行人营收持续下滑;26家转债发行人二季度扭亏为盈,75家发行人净利润增速由负转正;净利润依旧下滑的发行人共146家,38家发行人二季度净利润持续亏损。整体来看,转债发行人二季度业绩情况较一季度有所下滑。

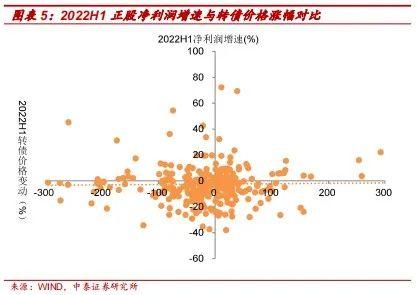

对正股业绩的预期已反映在价格中。受宏观经济疲软和疫情影响,2022年上半年净利润同比下滑或亏损的转债发行人不在少数,与此对应存量转债上半年涨幅多数在20%以下。价格涨幅在20%以上的转债,正股业绩有较明显增长或市场对其成长性预期较好。部分业绩表现亮眼的发行人,转债或已被赎回退市。

2、关注盈利改善板块及绩优公司

从行业分布来看,有色金属、采掘和电气设备等行业转债发行人2022年上半年营收表现较好,同比增速分别为52.9%、41.7%和25.8%;休闲服务、建筑装饰和传媒行业上半年营收不甚乐观,同比增速分别为-59.6%、-15.5%和-8.6%。净利润方面,通信、化工和有色金属等行业转债发行人2022年上半年盈利表现优异,同比增速分别为1499.9%1、68.1%和61.4%。农林牧渔、建筑材料和传媒等行业表现较差,同比增速分别为-105.7%、-95.2%、-91.5%。其中休闲服务行业仅一家转债发行人,可能受到极端值影响。

此外,环比一季度,非银金融、公用事业、通信等行业营收显著改善,同比增速分别提升了15.4pct、7.7pct和4.5pct;通信、农林牧渔和国防军工等行业盈利较一季度明显改善,净利润增速分别提升了1521.5pct、409.1pct、179.0pct。

具体来看:

有色金属板块表现持续较优。17家转债发行人中有12家实现了净利润正增长,其中基本金属加工和能源金属相关发行人盈利均大幅提升,多个标的净利润增速超50%。

1)鼎胜新材(鼎胜转债):2022H1实现营收114.45亿元,同比增长42.20%;实现归母净利润5.97亿元,同比增长292.47%。业绩提升幅度较大主要系产品结构持续优化,叠加锂电铜箔产能释放。伴随新能源汽车渗透率加快提升带动上游锂电企业加速扩产,电池铝箔短期供不应求,助力公司盈利空间持续提升。

2)华友钴业(华友转债):2022H1实现营收310.18亿元,同比增长117.01%;实现归母净利润22.56亿元,同比增长53.60%。公司锂电业务表现亮眼,上半年正极材料出货量约3.83万吨,其中三元正极材料总出货量3.32万吨,同比增长约52%,高镍三元正极材料出货量约2.64万吨,占三元材料总出货量的约80%,钴酸锂业务在消费类电子等终端市场需求整体下滑的情况下,实现了逆势增长。此外,三元前驱体出货量约3.69万吨(含内部自供),同比增长26%,高镍产品占比逐步提升,客户结构进一步优化。

3)铂科新材(铂科转债):2022H1实现营收4.72亿元,同比增长48.25%;实现归母净利润0.79亿元,同比增长50.32%。业绩提升幅度主要得益于下游需求增长和产业政策支持,报告期内公司在光伏领域、新能源汽车及充电桩领域的销售收入均持续保持大幅增长,同比去年分别增长约84.80%和186.65%。

通信行业业绩显著改善。上半年情况来看,7家转债发行人中有2家实现了净利润增速由负转正,4家转债发行人维持高利润增速,22H1归母净利润增速分别为9587.88%、639.71%、259.11%、43.35%。

1)盛路通信(盛路转债):2022H1实现营收7.45亿元,同比增长70.6%;实现归母净利润1.23亿元,同比大幅增长。上半年公司军工电子业务收入3.13亿元,同比增长38.2%;受中国移动和中国广电5G主网大规模建设,公司2021年成功中标4448多频多模电调基站天线在2022年上半年持续交付, 2022H1民用通信收入4.32亿元,同比增长105.5%。

2)润建股份(润建转债):2022H1实现营收38.73亿元,同比增长32.04%;实现归母净利润2.37亿元,同比增长43.35%。主因公司经营规模持续扩大,通信网络业务保持稳定增长,能源网络管维业务和信息网络管维业务实现高速增长所致,2022H1公司能源网络管维业务和信息网络管维业务营收同比增加31.19%、109.74%。

农林牧渔板块上半年盈利虽下滑居多,但环比一季度业绩显著改善。16家转债发行人中有3家转债发行人持续盈利,10家转债发行人亏损大幅缩窄,盈利空间持续改善。

1)新希望(希望转债/希望转2):2022H1实现营收623.30亿元,同比增长1.32%;实现归母净利润-41.40亿元,同比增长-21.22%,较2022Q1业绩增速大幅回升。其中,下半年在上游原材料成本整体趋稳,需求边际将逐渐好转的情况下,公司饲料业务盈利空间有望获得修复;生猪养殖平均成本降至17.5元/kg,南方部分地区已降至16.5元/kg,成本压缩助力亏损持续收窄。

2)禾丰股份(禾丰转债):2022H1实现营收137.87亿元,同比增长1.05%;实现归母净利润0.47亿元,同比增长-81.44%。公司在肉鸡业务板块成本控制能力卓越,从种鸡、养殖、屠宰各方面狠抓生产效率、降低运营成本,报告期内,公司控参股企业合计屠宰白羽肉鸡3.2亿羽,合计产销肉鸡分割品81万吨,合计产销调理品及熟食1.25万吨;上半年,公司继续以2021年底最新修订的生猪业务发展战略为指导,严格控制养殖规模,进一步提高周转速度,保证资金安全。上半年公司控参股企业合计外销出栏生猪43.9万头,其中肥猪31.0万头、仔猪10.2万头、种猪2.7万头。

3、市场策略

中报披露期间,部分较早公布预增业绩的转债近期已收获不错涨幅,从整体情况来看,仍不少转债发行人二季度盈利水平有所下跌,建议投资者把握窗口期,结合目前转债的价格和估值,选择基本面稳健增长或盈利显著修复的标的,如上半年业绩表现持续较优的有色(鼎胜、华友、铂科);业绩显著改善的通信(盛路、润建);上半年盈利虽下滑居多,但环比一季度业绩显著改善的农林牧渔(新希望、禾丰)等。

二、本周行情回顾

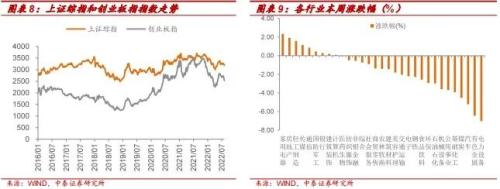

1、权益市场

本周上证综指和创业板指均有所下跌。截止9月2日收盘,上证综指下跌1.54%,报收3186.48点;创业板指下跌4.06%,报收2533.02点。

分行业板块来看,本周下跌过半。其中家用电器和房地产板块涨幅较大,分别达2.33%和1.92%;有色金属和电力设备板块下跌较多,分别为-6.46%和-7.03%。

2、债券市场

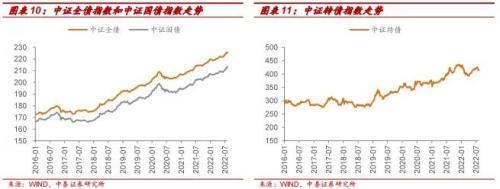

本周债券指数略有上涨,中证全债、中证国债指数涨幅分别为0.23%和0.37%。

周一,国债期货窄幅震荡多数收涨,银行间主要利率债收益率窄幅波动不足1bp;银行间资金面进一步收敛,主要回购利率继续走高,受跨月需求影响七天期回购利率上行逾25bp报1.70%附近。

周二,银行间主要利率债收益率下行2-3b,国债期货震荡攀升全线收涨;银行间资金面结构性矛盾凸显,银行类机构拆借难度有限,主要回购利率均回落,不过非银类机构拆入价格稍偏高。

周三,国债期货小幅收涨,银行间主要利率债收益率小幅下行,短券表现更好收益率下行2-3bp;银行间资金面维持稳中偏松态势,隔夜回购利率进一步滑落,跨月的七天期利率也仅略回升

周四,银行间主要利率债走势分化,长券偏弱中短券略强;国债期货收盘涨跌不一,10年期收跌2年收涨;银行间资金面仍呈均衡偏松态势,只是受跨月因素的影响,主要回购利率走高.

周五,现券、期货联袂走强,主要利率债下行逾1个基点;国债期货全线收涨,10年期主力合约涨0.23%,5年期主力合约涨0.13%。

3、转债市场

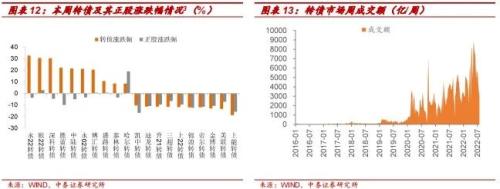

本周中证转债指数较上周下跌1.30%,报收413.67点。从个券表现来看,整体涨跌互现,其中涨幅前三的是永22转债、欧22转债、深科转债,涨幅分别为32.62%、30.52%、30.27%;跌幅前三的分别是上能转债、美联转债、金博转债,跌幅分别为18.92%、13.45%、13.04%。本周转债市场成交金额为3467.74亿元,较前一周上升14.46%。

4、一级市场发行进展情况

本周共有17家公司发布可转债最新进度情况,其中3家公司发布可转债发行预案,14家公司发布发行公告,1家公司可转债发行获证监会批准,2家公司可转债发行获证监会受理。

[1]主要是盛路转债标的拉高了板块整体平均值。

[2]通信、国防军工和农林牧渔有个别数值远超坐标轴数值范围,特此提示。

[3]分别取涨幅和跌幅前十的个券。

三、风险提示

经济基本面变化、股市波动带来的风险;正股业绩不及预期;股权质押风险等。

- 银行股迎来“黄金买点”?摩根大通预计下半年潜在涨幅高达15%,股息率4.3%成“香饽饽”

- 华润电力光伏组件开标均价提升,产业链涨价传导顺利景气度望修复

- 我国卫星互联网组网速度加快,发射间隔从早期1-2个月显著缩短至近期的3-5天

- 光伏胶膜部分企业上调报价,成本增加叠加供需改善涨价空间望打开

- 广东研究通过政府投资基金支持商业航天发展,助力商业航天快速发展

- 折叠屏手机正逐步从高端市场向主流消费群体渗透

- 创历史季度新高!二季度全球DRAM市场规模环比增长20%

- 重磅!上海加速推进AI+机器人应用,全国人形机器人运动会盛大开幕,机器人板块持续爆发!

- 重磅利好!个人养老金新增三大领取条件,开启多元化养老新时代,银行理财产品收益喜人!

- 重磅突破!我国卫星互联网组网速度创新高,广东打造太空旅游等多领域应用场景,商业航天迎来黄金发展期!