报告概要

上海市是我国的经济、金融、贸易、航运、科技创新中心,经济实力及城市竞争力持续居于全国前列。2021年,上海市GDP突破四万亿,规模居全国城市首位,人均GDP达17.36万元,在省级行政区中仅次于北京居第二位。上海市财政实力雄厚,财政收入质量高,自给能力强。上海市是国内首批启动隐性债务清零的试点城市,政府债务负担轻,整体偿债能力强。

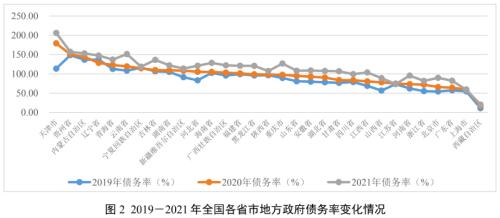

从上海市下辖区层面看,上海市各区经济实力分化较大,浦东新区经济总量超过万亿,处于绝对领先地位;黄浦区、静安区、徐汇区等中心城区第三产业发达,人均GDP规模高;嘉定区、金山区、松江区等新型城市化地区以第二产业为主,传统工业制造业较为发达;崇明区经济实力最弱。截至2021年底,上海市各区债务负担普遍处于很轻或较轻水平,仅崇明区受制于经济体量债务负担较重。杨浦区和金山区政府债务率偏高,存在一定的偿债压力;松江区、青浦区、徐汇区和浦东新区地方政府债务率相对较低。

从企业层面看,上海市存续发债城投企业数量一般,主要分布在浦东新区、市本级和静安区,发债企业多数具备自身造血能力,整体资质较为优异,区域再融资能力强;区域大部分资金流入上海市浦东新区、黄浦区和市本级高信用级别城投企业,部分区域城投在隐债置换背景下,债务规模已逐步收缩。

上海市基建完善程度高,区域城投已过举债高峰期,与国内其他区域城投相比,上海市整体债务规模不高,各区发债城投企业全部债务占“发债城投企业全部债务+地方政府债务”的比重整体处于较低水平。上海市整体债务负担轻,奉贤区略有一定压力;各区综合财力对“发债城投企业全部债务+地方政府债务”的支持保障能力普遍很强,静安区、杨浦区和黄浦区相对一般。

一、上海市经济及财政实力

1.上海市区域特征及经济发展状况

上海市位于中国南北海运和长江水运交汇要处,是我国的经济、金融、贸易、航运、科技创新中心,经济实力及城市竞争力持续居于全国前列。2021年,上海市GDP突破四万亿,规模居全国城市首位,人均GDP达17.36万元,在省级行政区中仅次于北京居全国第二位;上海市产业结构持续优化,形成了以现代服务业为主体、战略性新兴产业为引领、先进制造业为支撑的现代产业体系。

上海市简称“沪”或“申”,地处中国东部、长江入海口,东临东海,西接浙江,北靠江苏。上海市区位优势显著,是我国经济、金融、贸易、航运以及科技创新中心。截至2021年底,上海市行政区划面积6340.5平方千米,下辖16个区,常住人口2489.43万人。

交通运输方面,上海市海、陆、空集疏运体系强大且持续完善。水运方面,上海市是我国南北海运和长江水运的T型交汇要冲,具有发展内河航运和海上运输的优越条件,丰富的港口资源为上海市经济发展持续提供支撑;2021年,上海港集装箱吞吐量突破4700万标准箱,同比增长8%,连续12年位居全球第一。陆运方面,京沪高速、沈海高速、沪陕高速和沪蓉高速等7条国家级高速公路贯穿上海、联动长三角、辐射全国;截至2021年底,上海市公路总里程13082.5公里,其中高速公路里程占比6.5%。空运方面,上海市拥有虹桥、浦东两大国际机场,可通航全球51个国家,航线通达性在亚洲地区处于领先地位。

上海市整体经济实力突出,2019-2021年,上海市地区生产总值(GDP)分别为37987.55亿元、38700.58亿元和43214.85亿元,2021年GDP总量居全国各省级行政区第10位,在全国城市中排名首位。从增速看,2019-2021年,上海市GDP增速分别为6.0%、1.7%和8.1%,2020年增速受疫情影响明显放缓并低于全国的2.3%,其余年份与全国水平基本保持一致。同期,上海市人均GDP分别为15.33万元、15.58万元和17.36万元,在省级行政区中仅次于北京居全国第二位。

上海市形成了以现代服务业为主体、战略性新兴产业为引领、先进制造业为支撑的现代产业体系。2021年,上海市三次产业结构由2019年的0.3:26.8:72.9调整为0.2:26.5:73.3,第三产业占比持续超过70%,是上海市经济增长的主要动力。金融业是上海服务业增长的核心驱动力,2021年,上海市金融业增加值达7973.25亿元,占当年全市GDP的18.45%,占全国金融业增加值的8.74%。上海市产业链供应链基础好、市场辐射能力强,第二产业形成了电子信息产品、汽车、石油化工及精细化工、精品钢材、成套设备和生物医药六大重点行业,培育出上海通用、上海大众、宝山钢铁等知名企业。2019-2021年,上海市工业总产值分别为35487.05亿元、37052.59亿元和42013.99亿元。2021年,上海市工业战略性新兴产业总产值16055.82亿元,同比增长14.6%。其中,在特斯拉产能快速提升的带动下,新能源汽车产业大幅增长1.9倍。

消费是拉动上海经济增长的第一驱动力,上海市电子商务、网络购物等新经济业态发展走在全国前列;2019-2021年,上海市分别实现社会消费品零售总额15847.55亿元、15932.50亿元和18079.25亿元,规模居全国主要城市首位。固定资产投资方面,2019-2021年,上海市全年固定资产投资总额增速分别为5.1%、10.3%和8.1%,上海市不断优化投资结构,经济转型成效显著。进出口方面,2021年上海市货物进出口总额达到4.06万亿元,同比增长2.3%,实际利用外资达到202.3亿美元、同比增长6.2%;2021年,上海市口岸贸易总额保持世界城市首位。

2022年1-9月,受疫情影响,上海市经济发展承受一定压力,上海市完成地区生产总值30956.65亿元,同比下降1.4%。其中,第一产业增加值55.74亿元,同比下降0.7%;第二产业增加值7822.08亿元,同比下降4.0%;第三产业增加值23078.83亿元,同比下降0.5%,三次产业占比分别为0.2:25.3:74.6。

2.上海市财政实力及政府债务情况

2019-2021年,上海市一般公共预算收入波动增长,财政收入质量高,自给能力强;同期上海市政府性基金收入增长较快,带动综合财力持续增长。上海市是国内首批启动隐性债务清零的试点城市,政府债务负担轻,整体偿债能力强。

2019-2021年,上海市一般公共预算收入分别为7165.1亿元、7046.3亿元和7771.8亿元,同比增速分别为0.8%、-1.7%和10.3%。2021年,上海市主体税种恢复增长,一般公共预算收入稳中有进,收入规模居全国第四位,在直辖市中位列第一。2019-2021年,上海市税收收入占一般公共预算收入的比重分别为86.76%、82.91%和85.01%,财政收入质量高。同期,上海市财政自给率分别为87.60%、86.97%和92.18%,财政自给能力强。2019-2021年,上海市政府性基金收入增长较快,分别为2418.1亿元、3175.0亿元和3769.0亿元;同期,上级补助收入先增后降,分别为922.8亿元、1397.9亿元和1005.0亿元。2019-2021年,上海市综合财力分别为10506.0亿元、11619.2亿元和12545.8亿元,整体财政实力雄厚。

2022年1-9月,上海市一般公共预算收入完成5704.9亿元,较上年同期下降11.9%,一般公共预算支出完成6008.9亿元,较上年同期增长8.8%。

2019-2021年,上海市政府债务余额持续增长,分别为5722.1亿元、6891.5亿元和7356.8亿元。其中,2021年底上海市一般债务余额3120.3亿元、专项债务余额4236.5亿元,债务余额位于全国中下游水平。同期,上海市一般债务限额4639.5亿元,专项债务限额5963.6亿元,债务余额为债务限额的69.38%,上海市政府未来融资空间充足。2019—2021年,上海市债务率及负债率波动增长,2021年底分别为58.64%和17.02%,分别居全国第二位和第三位。2021年10月,上海市正式启动“全域无隐性债务”试点工作,成为国内首批启动隐性债务清零试点的城市;截至2022年9月底,上海市下辖松江区、浦东新区、奉贤区、崇明区等区域已实现隐性债务清零。总体看,上海市政府债务负担轻,整体偿债能力强,在政府债务限额以内尚有较大举债空间。

二、上海市各区经济及财政实力

1.上海市各区经济发展状况及产业特征

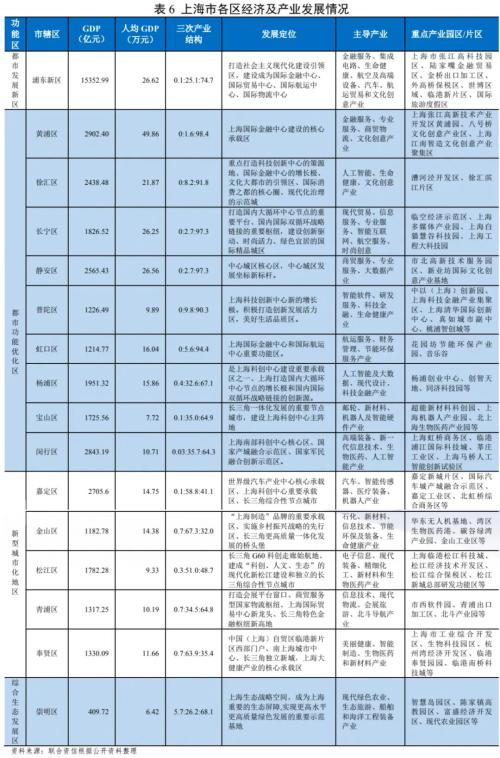

上海市各区经济实力分化较大,浦东新区经济总量超过万亿元,处于绝对领先地位;黄浦区、静安区、徐汇区等中心城区第三产业发达,人均GDP规模高;嘉定区、金山区、松江区等新型城市化地区以第二产业为主,传统工业制造业较为发达;崇明区经济实力最弱,重点发展绿色经济和循环经济。

上海市下辖16个区,按主体功能区划分,上海市可分为四类功能区域,即都市发展新区(浦东新区)、都市功能优化区(包括黄浦区、徐汇区、长宁区、静安区、普陀区、虹口区、杨浦区等中心城区及宝山区、闵行区)、新型城市化地区(包括嘉定区、金山区、松江区、青浦区及奉贤区)和综合生态发展区(崇明区)。

从GDP规模来看,浦东新区作为上海市“五个中心”建设的核心功能区所在地,2021年GDP总量达到15352.99亿元,占上海市总量的35.53%,其经济实力在上海各区中处于绝对领先地位;都市功能优化区中除黄浦区、闵行区、静安区和徐汇区四个区GDP超过2000亿元外,其余各区GDP均在1200~2000亿元;新型城市化地区中嘉定区GDP超过2000亿元,其他各区在1100~1800亿元;崇明区GDP为409.72亿元,系全市最低区域。

从GDP增速来看,2021年,上海市各区GDP呈现稳中有增的局面,浦东新区、长宁区和虹口区GDP增速超过10.0%,其余各区GDP增速在4.0%~9.3%,其中崇明区GDP增速处于全市最低水平4.0%。

从人均GDP看,2021年,黄浦区人均GDP超过49.00万元,远高于其他区。分区域来看,前七名中,除浦东新区(26.62万元)外,其余各区均位于都市功能优化区;新型城市化地区中嘉定区人均GDP最高,为14.75万元,宝山区、松江区等相对靠后,不足10.00万元;崇明区人均GDP处于上海市末位,仅为6.42万元。

从产业结构看,浦东新区重点发展金融服务、集成电路、生命健康、航空及高端设备、汽车、航运贸易和文化创意产业,汇集了超过2000家高新技术企业及近800家各类研发机构,培育了一批高速发展的新兴产业集群。2021年,浦东新区第三产业增加值为11474.6亿元,占生产总值的比重达74.7%;战略性新兴产业实现总产值6089.44亿元,占规模以上工业总产值的48.94%。浦东新区全区产业集中分布在陆家嘴、张江、金桥和外高桥等4个国家级开发园区以及世博、国际旅游度假区、临港新片区等新兴区域。

都市功能区是发展服务经济的主要载体,上海市第三产业占比前六位的区均处于都市功能优化区,分别为黄浦区、静安区、长宁区、虹口区、徐汇区和普陀区,占比均在90%以上;都市功能区各区产业结构优势较强,以航空及物流业、现代商贸业、专业服务业、信息技术业、金融服务业和文化创意产业等产业作为经济增长主要驱动,处于传统优势地位。

新型城市化地区以第二产业为主,除青浦区外,其余四区第二产业占比均在50%以上,各区传统工业制造业较为发达,产业集聚度较高,但易受宏观经济波动影响。其中,金山区以石化为支柱产业,松江区五大主导产业为电子信息、现代装备、精细化工、新材料和生物医药产业,嘉定区以汽车制造为主导产业,青浦区以信息技术、现代物流、会展等产业为支柱,奉贤区重点发展美丽健康、智能制造、生物医药和新材料等产业。

综合生态发展区即崇明区,是上海可持续发展的重要战略空间,以第三产业为主但经济实力相对较弱。崇明区重点发展绿色经济和循环经济,着力提高生态环境品质。

2.上海市各区财政实力及政府债务情况

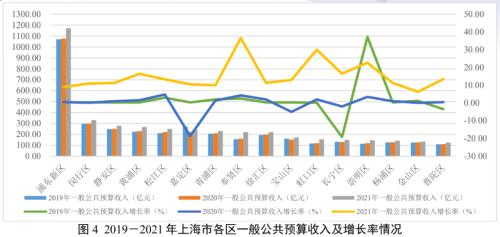

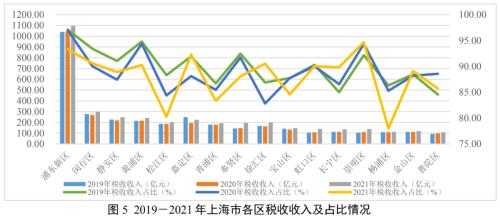

上海市各区域一般公共预算收入规模差距较大,浦东新区最强,闵行区、静安区、黄浦区次之,普陀区、金山区和杨浦区最弱,但整体看各区收入质量均强。上海市各区债务负担普遍处于很轻或较轻水平,仅崇明区受制于经济体量债务负担较重。杨浦区和金山区政府债务率偏高,存在一定的偿债压力;松江区、青浦区、徐汇区和浦东新区地方政府债务率相对较低。

(1)财政收入情况

从一般公共预算收入看,上海市各区域一般公共预算收入规模差距较大,都市发展新区最强,都市功能优化区和新型城市化地区各区次之,综合生态发展区最弱。具体来看,2021年,浦东新区一般公共预算收入达1173.70亿元,在各辖区中遥遥领先;排第二位的闵行区一般预算收入331.10亿元,静安区、黄浦区、松江区、嘉定区、青浦区、奉贤区和徐汇区七个区一般公共预算收入介于220~280亿元;其余各区一般公共预算收入均在175亿元以下,崇明区、杨浦区、金山区和普陀区居后,其中普陀区最低为125.56亿元。从增速看,2021年上海市各区均实现正增长且增速普遍较上年度有所提升,其中奉贤区、虹口区和崇明区增长率相对较高,分别为36.64%、30.02%和22.73%;除浦东新区和金山区外,其余各区增速均在10.00%~20.00%之间。

上海市一般公共预算收入质量普遍较高,其中崇明区、浦东新区、嘉定区、闵行区、徐江区、黄浦区和虹口区税收收入占比超过90.0%,杨浦区、松江区、青浦区、宝山区相对一般,税收收入占比不足85.0%。

上海市各区财政自给能力整体较强。2021年,长宁区、静安区、浦东新区、黄浦区和闵行区财政自给率超过80%,其余各区大部分超过60%,仅崇明区财政自给率为38.32%。2021年,除黄浦区财政自给率有小幅度下降外,其他区财政自给率均呈现不同程度的增长。

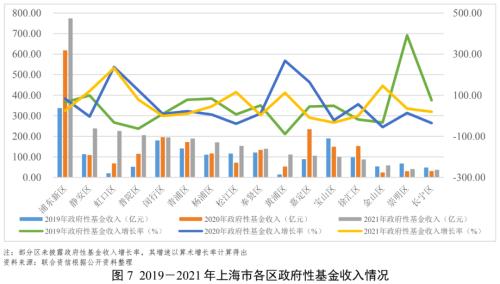

政府性基金收入方面,浦东新区政府性基金收入规模持续居于上海市首位,2021年达774.20亿元,占全市政府性基金收入的20.54%;静安区、虹口区和普陀区政府性基金处于200~240亿元区间,规模相对较高且呈较快增长,主要系旧城改造工作推进所致;闵行区、青浦区、杨浦区和松江区政府性基金收入规模在150~200亿元区间;金山区、崇明区和长宁区相对较小,不足60亿元。2021年,除闵行区、嘉定区、宝山区和徐汇区的政府性基金收入呈下降态势外,其他各区政府性基金收入均呈现不同程度的增长,其中静安区、虹口区、松江区、黄浦区和金山区增速超过100%。

(2)政府债务情况

从债务层面看,上海市各区政府债务规模差异大,浦东新区政府债务余额最大,2021年底达到812.20亿元,杨浦区超过600亿元,静安区、黄浦区、闵行区、奉贤区和虹口区在400亿元左右,其余各区不超过375亿元,其中青浦区和长宁区不足百亿。2019-2021年,浦东新区和闵行区政府债务余额持续下降、静安区政府债务余额波动下降,其余各区政府债务余额整体呈增长趋势,其中黄浦区和杨浦区近三年政府债务增长较快,复合增长率分别为24.15%和29.62%。从截至2021年底债务余额变动看,浦东新区、静安区、闵行区等八区政府债务余额同比下降,其余八区政府债务规模均有所增长(其中杨浦区、青浦区增速超过15%),但各区整体增速较2020年有所放缓。

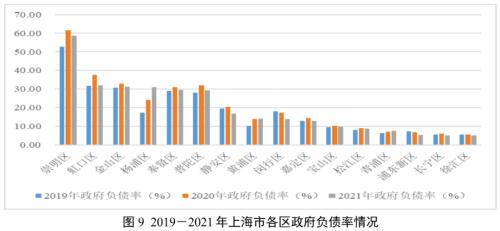

债务负担方面,上海市各区债务负担普遍处于很轻或较轻水平,仅崇明区受制于经济体量债务负担较重。截至2021年底,崇明区政府负债率为58.55%,其次为虹口区、金山区和杨浦区(均在31%左右),宝山区、松江区、青浦区、浦东新区、长宁区和徐汇区政府负债率很低(不足10%),其余各区政府负债率在10~30%之间。从变动上看,截至2021年底,除杨浦区、黄浦区和青浦区外,其余各区政府负债率均较年初小幅下降。

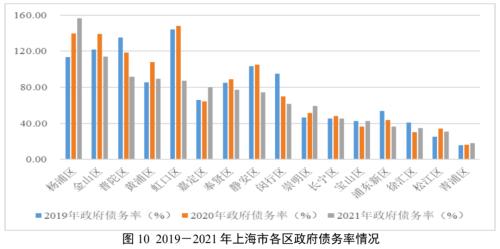

偿债能力方面,从各区整体偿债能力水平来看,截至2021年底,杨浦区政府债务率达156.18%、金山区亦超过110%,存在一定的偿债压力;普陀区、黄浦区、虹口区、嘉定区、奉贤区、静安区和闵行区债务率在60%~100%之间;崇明区、长宁区和宝山区处于40%~60%之间,偿债能力较强;浦东新区、徐汇区、松江区和青浦区政府债务率处于40%以下,偿债能力很强。从偿债能力变化趋势看,2021年杨浦区(增16.64个百分点)、嘉定区(增15.52个百分点)政府债务率增长较快,崇明区、宝山区、徐汇区和青浦区债务率小幅增长,其余各区政府债务率均呈现不同程度的下降。其中,虹口区债务率下降幅度最大,达61.11个百分点,主要系政府性基金收入大幅增长所致;其次依次为静安区(政府债务规模收缩和政府性基金收入增长)、普陀区(政府性基金收入增长)和金山区(政府性基金收入和上级补助收入增长),较上年底下降25~31个百分点;其余各区债务率降幅在20个百分点以下。

三、上海市城投企业偿债能力

1.上海市城投企业概况

上海市存续发债城投企业主要分布在浦东新区、市本级和静安区,发债企业主体信用级别以AA+和AAA为主,整体资质较为优异。

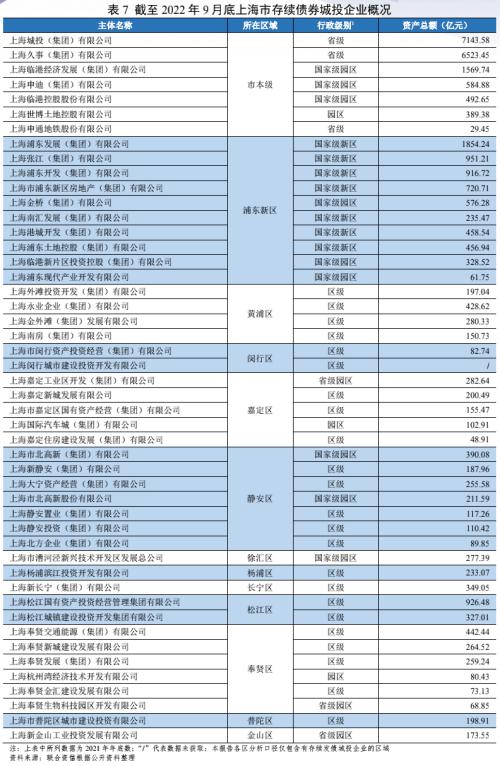

截至2022年9月底,上海市内存续发债的城投企业共48家,其中市本级城投企业7家、浦东新区10家、区级城投企业31家。总体看,上海市发债城投企业主要分布在浦东新区、市本级和静安区。

[1]园区类包括国家级园区、省级园区及其他。其中,国家级园区包括了国家级经济技术开发区、高新技术产业开发区、文化产业示范区和旅游度假区等,省级园区包括了省级开发区,无行政级别的园区均被统一归为园区。

从主体信用级别区域分布看,上海市城投企业中AAA主体共19家,主要集中在市本级和浦东新区;AA+级和AA级主要分布在各区级平台。上海市城投企业整体资质较为优异。

从级别迁徙来看,2022年1-9月,上海市内有存续公募债券的城投企业主体信用等级无上调或下调现象。

2022年以来,上海市未发生城投企业信用风险事件。

2. 上海市城投企业偿债能力分析

上海市城投企业普遍具备一定造血能力,整体债务规模逐年上升,但债务负担相对较轻。从债务期限分布上看,上海市城投企业偿债压力主要集中在2023年和2025年。从对外融资情况看,区域内资金主要流向浦东新区、黄浦区和市本级等高信用级别城投企业,整体融资环境保持良好态势。

从债务总量看,2019-2021年末,上海市发债城投企业全部债务余额持续增长,截至2021年底为7034.98亿元。其中,截至2021年底上海市市本级城投企业全部债务规模最大,为3408.19亿元,占2021年底上海市发债城投企业全部债务余额的48.45%;浦东新区发债城投企业全部债务位列第二,为1769.54亿元,占上海市发债城投企业全部债务余额的25.15%;静安区发债城投企业全部债务余额为560.12亿元,奉贤区、黄浦区余额在310.00~330.00亿元,嘉定区、松江区、长宁区余额在110.00~180.00亿元,其余各区城投债券余额均不足百亿。

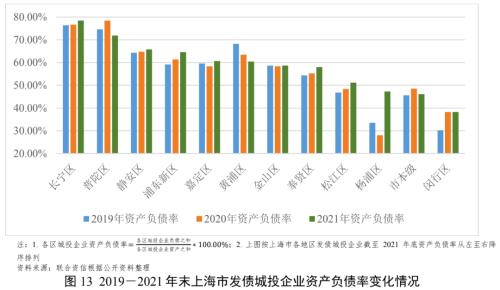

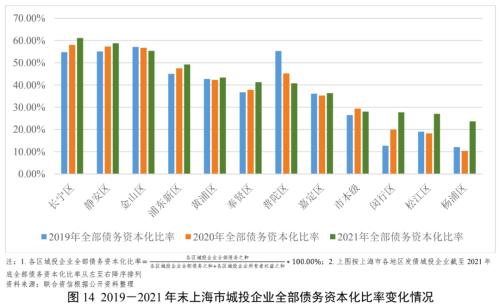

从发债城投企业债务负担来看,由于区域内城投企业所持的土地、房产等资源价值高,市场化转型推进较好,企业自身普遍具备一定造血能力,债务负担相对较轻。2019-2021年末,上海市存续发债城投企业债务负担普遍有所增长,但大部分区域全部债务资本化比率未超过60.0%;截至2021年底,仅长宁区发债城投企业全部债务资本化比率高于60.0%,静安区和金山区处于55.0%~60.0%之间,浦东新区、黄浦区、奉贤区和普陀区处于40.0%~50.0%之间,其余各区处于40.0%以下。

从上海市发债城投企业债务期限结构分布看,浦东新区、市本级和静安区未来三年债券集中到期规模大,其他区域到期债券规模相对较小;未来偿债压力主要集中在2023年和2025年。

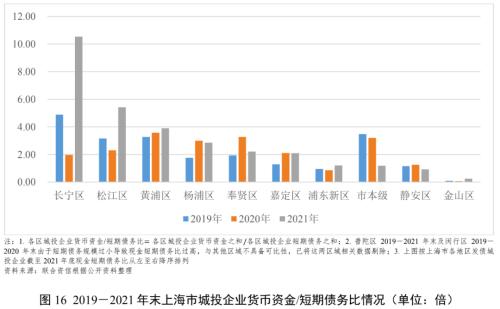

从上海市发债城投企业货币资金对短期债务的覆盖情况来看,2019-2021年末,除上海市本级和静安区城投企业货币资金对短期债务的覆盖程度呈下降趋势(持续下降或波动下降),其他区域的城投企业货币资金对短期债务的覆盖程度呈上升趋势(持续上升或波动上升)。截至2021年底,金山区城投企业货币资金/短期债务倍数为0.25倍,短期偿债压力在上海市各区中居首。

从上海市发债城投企业对外融资情况来看,本报告用“取得借款收到的现金+发行债券收到的现金”来表示城投企业从金融机构及债券市场进行融资形成的现金流入,用“偿还债务支付的现金”来表示城投企业偿还刚性债务形成的现金流出,以反映城投企业融资能力以及金融机构和债券市场对城投企业的认可度。

2019-2021年,上海市发债城投企业“取得借款收到的现金+发行债券收到的现金”呈现持续大幅增长的态势,年均复合增长22.16%。具体来看,上海市浦东新区、黄浦区和市本级城投企业“取得借款收到的现金+发行债券收到的现金”持续增长,净融资持续大幅增长,融资能力强,债务呈加速扩张趋势。2021年,浦东新区、黄浦区和市本级发债城投企业“取得借款收到的现金+发行债券收到的现金”金额占上海市发债城投企业“取得借款收到的现金+发行债券收到的现金”总额的79.22%,上述企业净融资额占上海市发债城投企业净融资总额的81.39%,区域内资金主要流入浦东新区、黄浦区和市本级等高信用级别城投企业。2019-2021年,静安区和奉贤区资金持续净流入,且净融资规模较大;闵行区、金山区、长宁区和杨浦区整体呈净流入状态,但规模相对较小;普陀区和嘉定区在三个年度中有两年处于净融资流出状态,松江区则持续呈融资净流出状态,发债城投有息债务规模趋于下降,松江区亦是上海首个宣布隐性债务清零的区域。

整体看,上海市城投企业多数具备自身造血能力,城投企业普遍资质较优,区域再融资能力强;大部分资金流入上海市浦东新区、黄浦区和市本级高信用级别城投企业,部分区域城投在隐债置换背景下,债务规模已逐步收缩。

3. 上海市各区财政收入对发债城投企业债务的支持保障能力

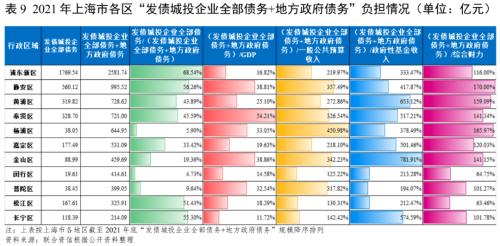

上海市基建完善程度高,区域城投已过举债高峰期,与国内其他区域城投相比,上海市区域整体债务规模不高,各区发债城投企业全部债务占“发债城投企业全部债务+地方政府债务”的比重整体处于较低水平。上海市各区整体债务负担轻,奉贤区略有一定压力;地方综合财力对“发债城投企业全部债务+地方政府债务”的支持保障能力普遍很强,静安区、杨浦区和黄浦区相对一般。

城投企业作为地方基础设施尤其是公益性项目或准公益性的投融资及建设运营主体,日常经营及债务偿还对地方政府有很强的依赖,本文通过各区财政收入对“发债城投企业全部债务+地方政府债务”的覆盖程度来反映地方政府对辖区内城投企业债务的支持保障能力。

从“发债城投企业全部债务+地方政府债务”规模看,浦东新区和静安区仍处于领先位置,2021年底分别为2581.74亿元和995.52亿元,规模第3~5位由高至低依次为黄浦区、奉贤区和杨浦区,长宁区规模较小,未超过220.00亿元。

从发债城投企业全部债务与“发债城投企业全部债务+地方政府债务”的比值看,截至2021年底,浦东区、静安区和长宁区发债城投企业全部债务占地区不完全统计债务(发债城投企业全部债务+地方政府债务)的比重超过55.00%,松江区、奉贤区和黄浦区发债城投企业全部债务占地区不完全统计债务的比重在43.00%~52.00%区间,其他地区比重大部分集中在34.00%以下,整体处于偏低水平。

从各地区债务负担来看,“发债城投企业全部债务+地方政府债务”/GDP超过50.0%的地区只有奉贤区,金山区、静安区、杨浦区和普陀区该比值处于30.0%~40.0%之间,黄浦区为25.1%,其他区域均在20.0%以内,整体债务负担轻。从各地区政府财力对“发债城投企业全部债务+地方政府债务”的支持保障能力来看,截至2021年底,上海各区一般公共预算收入对“发债城投企业全部债务+地方政府债务”的支持保障能力均很强;政府性基金收入对“发债城投企业全部债务+地方政府债务”的支持保障能力处于较强至很强区间;静安区、杨浦区和黄浦区综合财力对“发债城投企业全部债务+地方政府债务”的支持保障能力较强,其余地区综合财力对“发债城投企业全部债务+地方政府债务”的支持保障能力均很强。

从即期债务保障能力来看,以城投企业2023年到期债券规模占一般公共预算收入或政府性基金收入的比重来衡量一般公共预算收入或政府性基金收入对到期债券的支持保障能力,支持保障能力较强的区域为嘉定区、市本级和普陀区,支持保障能力相对一般的区域为静安区、长宁区和黄浦区。

- 供应链调整与需求反弹共振,半导体材料产业迎增长新动能

- 特斯拉在国内申请人形机器人商标,关税缓和下产业链公司迎机遇

- 苹果AI眼镜发布时间或提前,AI眼镜相关技术望加速迭代

- 多部门联合打击战略矿产走私出口,小金属行业格局将重塑

- 松延动力发布新一代女性仿生机器人,近乎真人的面部表情

- 本周多场技术大会即将召开,电池龙头齐聚

- 很多人形机器人企业爆单,王兴兴透露行业现状及趋势!端到端AI成为焦点

- 重磅,军工板块爆发,多股涨停,主力资金净流入超45亿,机构看好后市表现!

- A股避雷针:迈威生物董事长被立案调查,3连板成飞集成经营情况未发生重大变化,多股公告股东拟减持

- 华为哈勃入股千寻智能,进入机器人赛道 或推动行业高成长