报告概要

江苏省发债城投企业数量众多,行政层级和主体信用级别均较为下沉;发债城投企业在信用水平上呈现“南高北低”的格局。

债券发行和到期方面,江苏省城投债发行及存续规模大,主要集中于苏南地区,南京市存续规模最大,宿迁市最小。2019年以来,江苏省债券发行期限以中长期为主,3年期债券发行利差波动下降;镇江市、盐城市、淮安市、连云港市和泰州市发行利差相对较高。2022年以来,江苏省城投企业债券净融资额下降,其中镇江市和常州市的净融资规模偏低,淮安市和南通市债券融资净流出。

从各地级市城投企业杠杆率水平、短期偿债能力以及融资情况看,2019-2021年底,江苏省城投企业资产负债率和全部债务资本化比率呈上升趋势,其中扬州市、淮安市和宿迁市城投企业上述两项指标增速较快,镇江市持续下降;南京市、常州市、泰州市城投企业债务负担在省内相对较重;城投企业短期偿债能力指标有所弱化,泰州市、盐城市和镇江市现金短期债务比处于省内较低水平。2021年,江苏省城投企业净融资额较2020年有所下降,其中镇江市、淮安市和宿迁市降幅较大,宿迁市和镇江市2022年上半年净融资额有所改善。江苏省存续城投债券于2023年到期比例较高,其中镇江市、淮安市、泰州市和连云港市城投债券2023年到期较集中。

区域债务压力及支持保障能力方面,江苏省城投企业债务主要集中在苏南地区;考虑区域城投企业债务后,镇江市、盐城市、南京市、淮安市和泰州市区域债务负担较重,苏州市、无锡市和宿迁市区域债务负担较轻。镇江市、淮安市和泰州市综合财力对“发债城投企业全部债务+地方政府债务”以及2023年到期债券的支持保障能力较弱。

一、江苏省城投企业概况

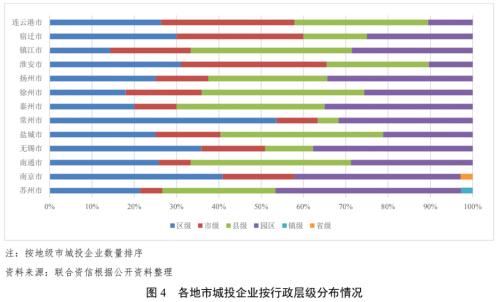

江苏省作为国内城投债存量规模最大的省份,发债城投企业数量最多;发债城投企业主体信用级别以AA及AA+级为主;城投企业行政层级较为下沉,其中南京市、苏州市、常州市、无锡市等经济财政实力较强的区域以区级和园区城投企业为主;苏南与苏北地区发债城投企业主体信用水平分化较为明显。

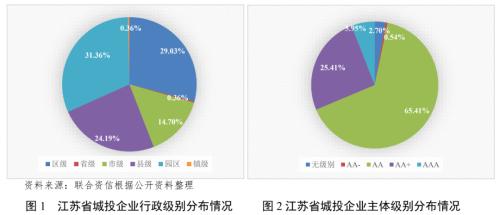

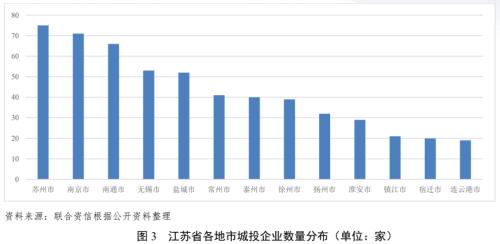

截至2022年11月底,江苏省内有存续债的城投企业共558家,其中省级城投企业2家,市级城投企业82家、区级城投企业162家、县/县级市城投企业135家,园区级[1]城投企业175家,镇级城投企业2家;从级别分布看,最新主体级别为AAA的城投企业共33家,AA+和AA城投企业分别为142家和365家。

从江苏省城投企业地区分布看,主要集中在苏南和苏中地区,其中苏州市、南京市和南通市城投企业数量分别为75家、71家和66家;苏北地区城投企业数量相对较少,其中宿迁市和连云港市分别为20家和19家。江苏省省属城投企业数量少,只有江苏省沿海开发集团有限公司和江苏省铁路集团有限公司2家。

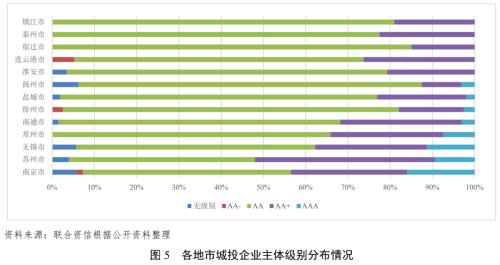

从各地市城投企业行政层级分布看,淮安市和连云港市以地市级城投企业为主,占比分别为34.48%和31.58%,主要系下辖区县经济财政实力相对较弱。镇江市、徐州市和盐城市以县级城投企业为主,占比分别为38.10%、38.46%和38.46%,其中镇江市下辖的丹阳市和徐州市下辖的邳州市GDP规模均超1000.00亿。常州市、南京市和无锡市以区级城投企业为主,占比分别为53.66%、40.85%和35.85%,上述3市下辖的大部分行政区GDP规模在800.00亿元以上。南京市和苏州市园区级城投企业占比高,占比分别为39.44%和44.00%,其中苏州工业园区、昆山经济技术开发区、南京高新技术产业开发区、江宁经济技术开发区等的综合实力均位居我国同类园区前列。

从各地市城投企业主体级别分布看,南京市城投企业中主体评级为AAA的占比16.90%,除市级城投企业外,还包含3家江北新区(国家级新区)城投企业和1家省级城投企业;苏州市城投企业中主体评级为 AA+的占比42.67%,苏州市园区的发债城投企业数量较多,园区经济财政实力普遍较强,对发债城投企业信用水平起到较好的支撑作用;宿迁市、扬州市和镇江市城投企业中AA占比分别为85.00%、81.25%和80.95%。高信用级别城投企业主要集中在苏南地区,苏南地区与苏北地区信用水平分化较为明显,呈现“南高北低”格局。

从级别迁徙来看,2022年1-11月,江苏省城投企业主体信用级别变动以上调为主,主体信用级别上调城投企业合计2家,泰州市和盐城市各1家,主要涉及资产划拨、因股权划拨导致的业务范围扩张等;无主体信用级别下调的情况。从控股股东变动情况看,2020年以来,徐州市、泰州市、苏州市和无锡市控股股东发生变动的城投企业分别为12家、11家、10家和10家。

二、江苏省城投债发行及存续情况

江苏省城投债发行及存续规模大,主要集中于苏南地区,南京市存续规模最大,宿迁市最小;江苏省债券发行期限以中长期为主,发行利差波动下降;2022年1-11月苏州市城投债新发规模最大,镇江市、盐城市、淮安市、连云港市和泰州市发行利差相对较高。2022年1-11月,江苏省大部分地市的城投企业债券净融资额下降,其中镇江市和常州市的净融资规模偏低,淮安市和南通市债券融资净流出。

2022年1-11月,江苏省城投企业债券发行、偿还和净融资规模分别为10627.29亿元、9033.07亿元和1594.22亿元,发行及偿还规模均位居全国各省首位,但净融资规模仅相当于2021年28.65%,其中定向融资工具和一般中期票据发行规模降幅较大。

2022年1-11月,江苏省大部分地级市债券融资净流入,但净融资规模较2021年全年均有较大幅度下降,其中镇江市和常州市债券净融资量小于10.00亿元,淮安市和南通市债券融资分别净流出10.48亿元和52.88亿元,其中淮安市主要系2家市级城投企业债券净偿还规模较大,南通市主要系个别区县和园区城投企业债券净偿还规模较大。苏州市、南京市、盐城市和无锡市的债券净融资规模较大,分别为493.55亿元、357.86亿元、194.92亿元和134.21亿元;从债券净融资变动情况看,较2021年全年降幅较大的主要为南通市、南京市、常州市、徐州市和泰州市。从各地市发行利差看,2022年1-11月,苏北地区发行利差仍处于高位,其中盐城市、淮安市和连云港市发行利差分别为278.17bp、230.47bp和230.94bp;苏南地区最高的是镇江市,为286.63bp,也是江苏省发行利差最高的地级市;苏中地区最高的是泰州市,为225.50bp。

2019-2021年,江苏省存续债券中3年期(含行权期限3年)发行利差持续下降,平均利差分别为230.81bp、185.70bp和156.69bp;2022年1-11月平均利差降至132.75bp,一定程度上受定向融资工具和私募债券发行只数下降影响。2019年以来,江苏省3年期以上债券发行量占比呈现波动下降趋势,但2022年以来,3年期以上债券发行量占比仍达到62.59%,整体发行期限仍较长。

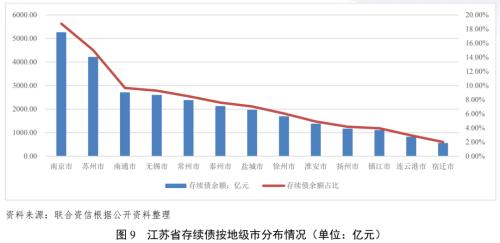

截至2022年11月底,江苏省存续的城投债券28065.32亿元,苏南地区城投债券规模占全省55.54%,其中南京市存续规模最大,超过5000亿元,镇江市规模最小,占比仅为3.97%;苏中地区城投债券规模占全省21.47%,其中扬州市占比最小,为4.19%;苏北地区城投债券规模占全省22.99%,其中宿迁市和连云港市占比较小,分别为2.01%和2.95%。

三、江苏省城投企业偿债能力分析

2019-2021年底,江苏省城投企业资产负债率和全部债务资本化比率整体呈上升趋势,其中扬州市、淮安市和宿迁市城投企业上述两项指标复合增速均处于省内较高水平,镇江市持续下降;南京市、常州市、泰州市城投企业债务负担在省内相对较重。各地级市的发债城投企业短期偿债能力指标有所弱化,南京市和徐州市城投企业2021年底现金短期债务比较2020年降幅较大,泰州市、盐城市和镇江市城投企业现金短期债务比处于省内较低水平。江苏省城投企业整体融资环境良好,净融资规模较大;2021年净融资额较2020年有所下降,其中镇江市、淮安市和宿迁市降幅较大;2022年上半年,宿迁市和镇江市的净融资额均有所改善。江苏省城投企业存续债券到期集中于2023年到期,镇江市、淮安市、泰州市和连云港市城投企业存续债券2023年到期比例较高。

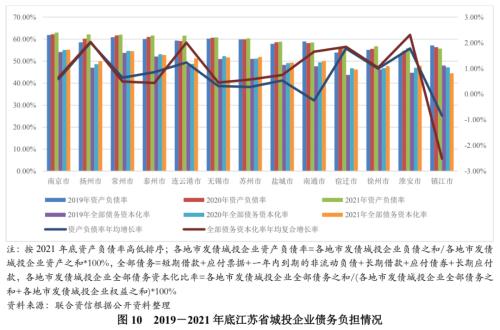

全省558家城投企业剔除无2021年财务数据的城投企业和发债子公司后,合并口径下共计446家城投样本企业。以上述样本企业数据进行分析,2019-2021年底,江苏省城投企业资产负债率和全部债务资本化比率整体呈上升趋势;扬州市、宿迁市和淮安市城投企业资产负债率年均复合增速分别为2.01个百分点、1.77个百分点和1.78个百分点,扬州市、淮安市和连云港市城投企业全部债务资本化比率年均复合增速分别为2.04个百分点、2.31个百分点和2.01个百分点,均处于省内较高水平;南通市资产负债率波动下降,其中2021年底较2019年底下降0.34个百分点;镇江市资产负债率和全部债务资本化比率持续下降,2021年底较2019年底分别下降1.42个百分点和3.53个百分点。

从各地级市具体数值来看,2021年底,南京市、扬州市、常州市、泰州市、连云港市、无锡市和苏州市资产负债率在60%以上,资产负债率和全部债务资本化比率最高的均为南京市(63.00%和55.23%);盐城市、宿迁市、徐州市、淮安市及镇江市全部债务资本化率在50%以下,债务负担相对较轻。

从债券到期情况看,行权期限计算,2023-2025年,江苏省城投企业存续债到期规模分别为10501.92亿元、8705.20亿元和5773.58亿元,分别占江苏省存量债券余额(28065.32亿元)的37.42%、31.02%和20.57%,2023年到期比重较高。其中,镇江市、淮安市、泰州市和连云港市2023年债券到期比重分别为57.89%、44.29%、41.85%和41.19%,债券到期较集中;苏州市、南京市、南通市、无锡市和常州市2023年债券到期比重较适中。

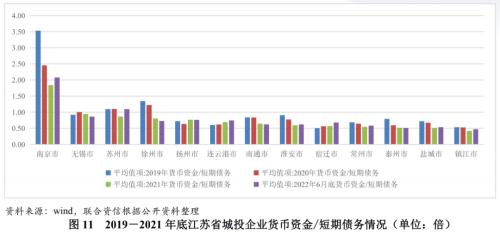

从江苏省各地市发债城投企业货币资金对短期债务的覆盖情况来看,2019-2021年底,江苏省大部分地级市城投企业货币资金对短期债务的覆盖程度呈不同程度的下降,反映出江苏省城投企业流动性整体有所趋紧;其中南京市、徐州市和淮安市降幅在各地市中较大;扬州市、连云港市和宿迁市2021年底现金对短期债务的覆盖倍数较2020年底小幅增长。截至2021年底,南京市货币资金对短期债务的覆盖倍数1.84倍,为各地市最高,其次是无锡市和苏州市;泰州市、盐城市和镇江市分别为0.52倍、0.51倍和0.39倍,在各地市中处于较低水平。截至2022年6月底,盐城市和镇江市货币资金对短期债务的覆盖倍数提升至0.53倍和0.47倍,较2021年底有所改善。

从江苏省城投企业外部融资情况来看,考虑到政府注资、往来拆借等行为可能对城投企业筹资活动现金流入及流出产生扰动影响,本报告使用“取得借款收到的现金+发行债券收到的现金”表示城投企业从金融机构及债券市场进行融资形成的现金流入,使用“偿还债务支付的现金”表示城投企业偿还刚性债务形成的现金流出,更为直观地体现了城投企业自身融资能力以及金融机构及债券市场对城投企业的认可度。

2019-2021年,江苏省发债城投企业净融资额年均复合增长1.66%,其中苏州市、盐城市和无锡市复合增速较高,分别为26.27%、14.72%和52.49%,淮安市、宿迁市、南通市、镇江市和泰州市年均复合增速为负。2021年,江苏省城投企业净融资额合计较2020年下降15.90%,其中,镇江市的净融资额转负,淮安市和宿迁市较2020年分别下降40.29%和73.72%,净融资额降幅较大;苏州市、无锡市和扬州市较2020年分别增长50.23%、15.38%和5.73%,苏州市净融资增幅显著。2022年1-6月,江苏省城投企业净融资额相当于2021年的58.02%,其中,宿迁市的净融资相当于2021年的212.65%,镇江市的净融资较2021年由负转正,宿迁市和镇江市的净融资情况较2021年有所改善。

江苏省2023年按行权统计到期债券规模合计10501.92亿元,2022年1-11月债券净融资规模合计1594.22亿元,仅为2023年到期规模的15.18%。同期,各地市中覆盖程度位居前三的为宿迁市、苏州市和扬州市,分别为54.10%、40.20%和26.45%;泰州市、镇江市和常州市覆盖程度较低,分别为8.61%、1.13%和0.29%,淮安市和南通市2021年1-11月债券净融资为负,对2023年到期债券无覆盖能力。

四、江苏省各地级市财政收入对发债城投企业债务的支持保障能力

江苏省城投企业债务主要集中在苏南地区,苏北地区城投企业债务规模较小;考虑区域城投企业债务后,镇江市、盐城市、南京市、淮安市和泰州市区域债务负担重,苏州市、无锡市和宿迁市区域债务负担较轻。镇江市、淮安市和泰州市综合财力对2023年到期债券的即期保障能力较弱。

城投企业作为地方基础设施尤其是公益性项目的投融资及建设主体,日常经营以及债务偿还对地方政府有很强的依赖,本文通过各市(州)综合财力对“发债城投企业全部债务+地方政府债务”的覆盖程度来反映地方政府对辖区内城投企业全部债务的支持保障能力。

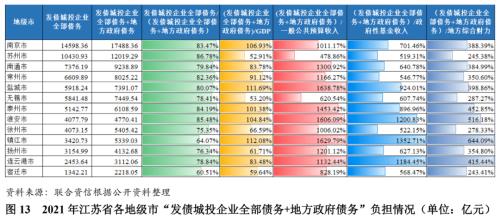

江苏省城投企业债务主要集中于苏南地区,其中南京市和苏州市城投企业全部债务规模较大,2021年底均超过10000亿元;苏中地区以南通市为主,全部债务为7376.19亿元;苏北地区债务规模偏低,其中宿迁市和连云港市城投企业全部债务均低于2500亿元。从发债城投企业全部债务与“发债城投企业全部债务+地方政府债务”的比值来看,除镇江市和宿迁市以外,其余地市占比均超过70.00%,城投企业债务占比处于较高水平。

从区域债务负担来看,“(发债城投企业全部债务+地方政府债务)/GDP”较高的地市分别为镇江市、盐城市、南京市、淮安市和泰州市,比值均超过100%;南通市、常州市及连云港市比值位于80%~100%,区域债务负担较重;徐州市及扬州市比值位于60%~70%,区域债务负担一般;苏州市、无锡市和宿迁市该比值均低于60.00%,区域债务负担较轻。

从各地市政府财力对“发债城投企业全部债务+地方政府债务”的支持保障能力来看,苏州市、无锡市、徐州市及宿迁市综合财力对“发债城投企业全部债务+地方政府债务”支持保障能力一般,其余地市综合财力对“发债城投企业全部债务+地方政府债务”支持保障能力较弱。

从各地一般公共预算收入对“发债城投企业全部债务+地方政府债务”的支持保障能力来看,除苏州市、无锡市表现较强及一般外,其余地市表现均为较弱,其中盐城市、泰州市、淮安市、镇江市这一指标排名靠后。从各地政府性基金收入对“发债城投企业全部债务+地方政府债务”的支持保障能力来看,苏州市、常州市、徐州市和宿迁市表现均强,南京市、南通市、无锡市和连云港市表现较强,盐城市和泰州市表现一般,淮安市和连云港市表现较弱,镇江市表现弱。

从江苏省各地市城投企业2023年到期债券规模占一般公共预算收入、政府性基金收入和综合财力的比重看,泰州市2023年到期债券占2021年一般公共预算收入的比重为212.37%,为各地市中最高;镇江市2023年到期债券占2021年政府性基金收入比重为163.29%,为各地市中最高。镇江市、淮安市和泰州市2023年到期债券占2021年综合财力比重分别为77.75%、66.22%和66.17%,综合财力对当地城投企业2023年到期债券的支持保障能力较弱;其余地市综合财力对当地城投企业2023年到期债券的支持保障能力尚可,苏州市、宿迁市的支持保障能力较强。

- 银行股迎来“黄金买点”?摩根大通预计下半年潜在涨幅高达15%,股息率4.3%成“香饽饽”

- 华润电力光伏组件开标均价提升,产业链涨价传导顺利景气度望修复

- 我国卫星互联网组网速度加快,发射间隔从早期1-2个月显著缩短至近期的3-5天

- 光伏胶膜部分企业上调报价,成本增加叠加供需改善涨价空间望打开

- 广东研究通过政府投资基金支持商业航天发展,助力商业航天快速发展

- 折叠屏手机正逐步从高端市场向主流消费群体渗透

- 创历史季度新高!二季度全球DRAM市场规模环比增长20%

- 重磅!上海加速推进AI+机器人应用,全国人形机器人运动会盛大开幕,机器人板块持续爆发!

- 重磅利好!个人养老金新增三大领取条件,开启多元化养老新时代,银行理财产品收益喜人!

- 重磅突破!我国卫星互联网组网速度创新高,广东打造太空旅游等多领域应用场景,商业航天迎来黄金发展期!