金融界3月30日消息 金融界、东方金诚联合推出《债市早报》栏目,为您提供最全最及时债市信息。

【内容摘要】3月29日,短期资金供给充裕,隔夜利率跌破1%,跨月品种走高;银行间主要利率债收益率普遍下行,中短券表现更好;华润置地完成124亿收购华夏幸福4家公司股权,金轮天地控股拟对新优先票据进行债务重组,福建阳光集团被采取行政监管措施,未按规定披露对有关理财产品的担保情况;转债市场指数下跌,转债个券多数下跌;海外方面,各期限美债收益率普遍继续上行,主要欧洲经济体10年期国债收益率普遍上行。

一、债市要闻

(一)国内要闻

【国务院总理李强会见国际货币基金组织总裁格奥尔基耶娃】国务院总理李强3月29日在海南博鳌会见国际货币基金组织总裁格奥尔基耶娃。李强表示,今年以来中国经济呈现企稳回升态势。中国经济基础厚实,发展前景广阔,未来可期。我们将加强宏观政策调控,着力释放消费、投资潜能,坚定不移扩大对外开放,稳妥防范化解风险。我们有信心、有能力实现全年发展目标任务。李强指出,国际社会要坚持多边主义,维护全球产业链供应链安全稳定畅通。中方愿继续深化同基金组织合作,推动全球治理朝更加公正合理方向发展。格奥尔基耶娃表示,中国今年对世界经济增长的贡献率预计将超过三分之一。基金组织赞赏中方坚持多边主义,为防止发展中国家发生债务危机作出重要贡献,愿同中方进一步深化合作。

【今年前2个月央企完成投资超3500亿元】据国务院国资委,今年以来,中央企业聚焦主责主业,在扩大有效投资、优化投资布局、加快发展战略性新兴产业方面不断发力,前2个月累计完成投资(不含房地产)超3500亿元,同比增长5.6%。重大项目建设迅速落地是有效带动投资增长的关键之举。2023年中央企业在建、拟建重点固定资产投资项目900余项,涵盖列入国家“十四五”规划重大工程项目、相关部门下达的国家重点计划项目以及支撑企业自身战略发展项目等,1至2月份完成投资超1500亿元。

【易纲:商业银行已运用碳减排支持工具发放贷款超6000亿元】央行行长易纲3月29日在博鳌亚洲论坛2023年年会“碳中和:困局与破局”分论坛上表示,央行推出的碳减排支持工具主要包括两类:一是对清洁能源、节能环保、碳减排的技术进行支持,二是对煤炭的清洁利用进行支持。上述工具以低息给商业银行提供再贷款,商业银行获得再贷款之后必须对碳减排项目进行支持,同时商业银行还有向外界公布这些信息的义务。碳减排支持工具的重点在于要求商业银行对于碳足迹、支持项目利率、减排量及其他相关信息进行披露,并接受社会第三方监督,让全社会提高对碳达峰碳中和的紧迫性的认识易纲表示,这两项工具自2021年11月推出,在投入使用之后的第一个完整年度,已累计使用3000多亿元,商业银行运用这些再贷款发放了超过6000亿元的贷款。在风险防控方面,易纲介绍,再贷款虽然是低息,但仍是要收回的,风险仍由商业银行承担,因此这一激励是适中的。

【宣昌能:积极推动转型金融标准尽快出台和落地实施】央行副行长宣昌能3月29日在博鳌亚洲论坛2023年年会“碳中和:困局与破局”分论坛上表示,发展转型金融具有非常重要的现实意义。中国产业结构偏重,工业化、城镇化仍在推进,既要发展绿色产业,更要推进高碳行业的低碳转型,转型金融可以为绿色低碳转型提供合理必要的金融支持,这方面还有很大的空间和必要。宣昌能认为,发展转型金融要明确概念、制定标准、完善配套措施。在制定标准方面,宣昌能指出,央行牵头开展的转型金融标准研究坚持先立后破,首批覆盖煤电、钢铁、建筑建材、农业四个领域,主要考虑到这些行业温室气体排放量比较大,下一步将积极推动转型金融标准尽快出台和落地实施。在完善配套措施方面,宣昌能提到,要丰富完善转型金融工具,目前已经推出了绿色债券、碳中和债券、可持续发展挂钩债券等,未来要继续创新股权类融资工具、证券化产品、保险和担保等风险管理工具。还要加大对转型压力比较大的地区、行业和人群的支持力度,确保环境效益、经济效益和社会效益统一。

【首批两只新能源基础设施公募REITs在上交所上市】3月29日,首批两只新能源基础设施公募REITs在上海证券交易所上市。这标志着基础设施REITs市场大类基础设施资产类型取得新突破,试点范围进一步覆盖到新能源领域。截至收盘,收盘价较发行价分别上涨1.94%、12.37%。此次公开发售的两个新能源公开募集基础设施证券投资基金,底层资产分别是位于湖北、陕西的光伏发电项目和位于江苏的海上风电项目。中国证监会债券部有关负责人表示,证监会将会同国家发改委及市场有关各方,全力推动“进一步推进REITs常态化发行十二条”落地见效,扎实推进多层次REITs市场建设,更好服务构建新发展格局和经济高质量发展。

【浙江省:力争到2027年未来工厂超40家】3月29日,中国(浙江)自由贸易试验区建设新闻发布会在舟山召开。会上发布了《中国(浙江)自由贸易试验区提升发展行动方案(2023-2027)》,对浙江自贸试验区的提升发展进行了全面部署。 《行动方案》围绕大宗商品配置能力、数字自贸区、国际贸易优化、国际物流体系、项目投资、先进制造业、制度型开放和数智治理能力提升,提出了24个方面、53项任务。 在先进制造业提升行动方面,打造科技创新引领区,培育发展一批重点产业集群,着力提升企业竞争力。力争到2027年未来工厂超40家、高价值发明专利数超9.8万个、规上制造业增加值增速超6%。

【郑州市房协出台房企信用激励措施:优先推荐AAA级房企参与保障性住房建设】3月29日,郑州市房协公告,对房地产企业实行信用激励措施。其中,对于房地产开发企业信用等级为AAA级的企业实行信用激励机制:信用等级为AAA级的开发企业列为市重点扶持企业;全年处于AAA级,次年初由协会颁发年度AAA级奖牌:实行直接挂钩、重点跟踪服务制度;在办理行政许可过程中对诚信典型和连续三年无不良信用记录的行政相对人,可根据实际情况实施“绿色”通道和“容缺受理”等便利服务措施;鼓励金融机构增加对其贷款授信,并提供多种金融服务;优先推荐参与保障性住房建设;监管资金额度为项目建设工程资金总额(含税费),不再增加不可预见费用;在参与国家和省、市评比表彰中,子以优先推荐。

(二)国际要闻

【美国金融监管正考虑让大银行为硅谷银行暴雷损失买单】3月29日,媒体报道称,美国联邦存款保险公司(FDIC)因最近的硅谷银行和Signature银行倒闭而受到冲击,面临近230亿美元的资金缺口,它正在考虑将比以往更大的一部分负担转移给美国最大的银行。该机构表示,它计划在5月份提出对银行业进行所谓的特别评估,以支持1280亿美元的存款保险基金。监管机构——在让小银行豁免的压力下——已经指出FDIC在如何设定和使用这些费用方面有自由度。据透露,FDIC官员们希望通过将大部分资金缺口转移给规模大得多的金融机构来减轻小银行的压力。首当其冲的就是摩根大通、美国银行和富国银行等大银行,这意味着这些银行每家将分摊可能高达数十亿美元。设定评估规模和时间的谈判尚处于早期阶段。知情人士称,把资金缺口转移给大银行被视为政治上最容易接受的解决方案。如何分摊硅谷银行和Signature银行倒闭的资金缺口的问题已经成为美国政府的一个热门话题,立法者已经向FDIC主席格鲁伯格、财政部长耶伦和美联储主席鲍威尔施压,要求他们明确将由谁来承担这个负担——尤其是决定监管机构不寻常地决定将兜底所有这些银行的存款,此举将挽救大批科技初创公司和富裕客户的财产,他们在这两家倒闭的银行的存款余额远远超过FDIC规定的25万美元存款保险上限。

(三)大宗商品

【国际原油期货价格微幅收跌,NYMEX天然气价格跌至2美元以下】3月29日,WTI 5月原油期货收跌0.23美元,跌幅0.31%,报72.97美元/桶;布伦特5月原油期货收跌0.37美元,跌幅0.47%,报78.28美元/桶;NYMEX 5月天然气期货收跌1.92%,报收1.991美元/百万英热单位。

二、资金面

(一)公开市场操作

3月29日,央行公告称,为维护季末流动性平稳,当日以利率招标方式开展了2000亿元7天期逆回购操作,中标利率为2.0%。Wind数据显示,当日有670亿元逆回购到期,因此单日净投放资金1330亿元。

(二)资金利率

3月29日,短期资金供给充裕,隔夜回购加权利率跌破1%,跨月品种走高,七天回购利率上行:当日DR001下行25.24bps至0.826%,DR007上行14.36bps至2.137%,其他期限利率多数下行。

数据来源:Wind,东方金诚

三、债市动态

(一)利率债

1.现券收益率走势

3月29日,银行间主要利率债收益率普遍下行,中短券表现更好。截至北京时间20:00,10年期国债活跃券220025收益率下行0.25bp至2.8530%;10年期国开债活跃券220220收益率下行0.55bp至3.0425%。

数据来源:Wind,东方金诚

债券招标情况

数据来源:Wind,东方金诚

(二)信用债

1. 二级市场成交异动:

3月29日,8只地产债成交价格偏离幅度超10%。其中,“21旭辉02”“20旭辉02”“21碧地01”跌超10%,“20旭辉01”跌超11%,“H9龙控01”跌超13%,“22旭辉01”跌超18%;“15远洋05”涨超14%,“H1龙控01”涨超23%。

3月29日,城投债成交价格整体稳定,6只债券成交价格偏离幅度超10%。其中,“19兴蜀投资债”跌超19%,“19曲靖麒麟债”跌超24%,“19青州绿色债”“18绵金专项债”“18什邡国投债”跌超25%,“17射洪债01”跌超33%。

2. 信用债事件:

泛海控股:公司公告称,除已披露过的诉讼、仲裁案件外,公司及公司控股子公司连续十二个月内累计诉讼仲裁事项金额约5.91亿元,占最近一期经审计净资产10.22%。

碧桂园服务:公司公告称,2022年公司退出0.84亿平米管理面积。

杭州城投:公司公告称,已完成对“22钱投03”等4只债券承继工作,规模合计为42亿元。

江夏城投:公司公告称,“21江夏城投MTN001”持有人会议同意提前兑付本笔债券,金额约5.13亿。

鹰潭贵溪国控:公司公告称,控股股东变更为贵溪润贵投资,实控人仍为贵溪市人民政府。

萧山国资经营集团:公司公告称,划转所持杭州空港投资开发及其子公司100%股权至萧山环境集团。

连云港港口集团:标普全球评级将连云港港口集团有限公司的评级展望由“稳定”调整为“负面”,并确认其长期发行人信用评级为“BBB-”。

金博股份:公司公告称,公司2023年累计获政府补助款项9891.98万元。

华润置地:完成124亿收购华夏幸福4家公司股权,分别为华御江(武汉)房地产开发有限公司100%股权、华御汉(武汉)房地产开发有限公司100%股权、华御元(南京)房地产开发有限公司60%股权及华御城(深圳)物业管理有限公司100%股权。

泰禾集团:公司的控股子公司福建泰康拟与中国民生银行股份有限公司福州分行继续合作并签署《借款变更协议》,借款本金余额为2.8095亿元,借款到期日调整到2024年7月25日,公司同意为《借款变更协议》所涉及的负债和义务继续提供连带责任保证担保,保证期间为债务履行期限届满之日起3年。

江苏金坛国发:取消发行“23金坛国发SCP001”。

金轮天地控股:为改善财务稳定及可持续性,集团现拟对新优先票据(ISIN:XS2468379297,GWTH 10 04/11/25)进行债务重组,已委任国泰君安国际和安迈融资顾问有限公司为联席财务顾问。

雅居乐:3月28日成功发行2只公司债,其中:“23番雅01”实际发行规模5亿元,最终票面利率为7.5%,期限为2年;“23番雅02”实际发行规模2亿元,最终票面利率为5%,期限为2年,本期资金用途拟用于偿还到期的公司债券,另外两只债券均附带CDS(信用违约互换)。

福建阳光集团:公司公告称,3月28日,公司收到中国证监会福建监管局行政监管措施决定书〔2023)7号。阳光集团作为公司债券上市交易的发行人未按规定在定期报告中披露对有关理财产品的担保情况,违反相关规定,中国证券监督管理委员会福建监管局决定对公司采取责令改正的行政监管措施,责令公司于2023年4月25日前对2015年以来对外提供担保明细以及各会计年度的担保余额情况进行说明,并对相关年度定期报告进行补充披露。

(三)可转债

1. 权益及转债指数

【A股三大股指震荡分化】3月29日,权益市场主要指数小幅高开后走势分化,上证指数小幅高开后迅速走弱,虽然盘中有所反弹,但尾盘再次走弱最终下跌0.16%,深证成指、创业板指盘中大体维持高位震荡,尾盘虽有走弱,但收盘仍保持0.13%和0.09%的涨幅;两市成交额接近万亿规模。当日申万一级行业指数多以窄幅震荡为主,当日11个行业上涨,仅电子上涨1.57%,其余行业涨幅不足1%;20个下跌行业中,建筑装饰下跌2.22%,农林牧渔、国防军工、石油石化、建筑材料跌逾1%,其余行业跌幅在1%以内。

【转债市场指数缩量下跌】3月29日,转债市场主要指数开盘后迅速走弱,全天以低位震荡为主,但跌幅不大,中证转债、上证转债、深证转债分别下跌0.17%、0.13%、0.25%。当日转债市场成交额477.72亿元,较前一交易日减少68.65亿元。当日,转债市场多数个券下跌,477只个券中有132只上涨,344只下跌,1只持平。个券表现上,多数个券涨跌幅度不大,当日精测转债上涨4.42%,恒锋转债、盛路转债涨超3%,但上百只个券涨幅不超过1%;下跌个券中测绘转债、浙矿转债等近日新上市个券继续大幅回调,跌幅分别为10.11%和7.82%,蓝盾转债、合力转债、嵘泰转债等个券跌幅超过4%,跌幅较为明显。

数据来源:Wind,东方金诚

数据来源:Wind,东方金诚

2. 转债跟踪

本周,能辉转债、志特转债拟于3月31日开启申购。

3月29日,威海广泰发行可转债申请获深交所受理。

3月29日,长汽转债公告不下修转股价格,同时在未来6个月内(即2023年3月30日至2023年9月29日),如再次触发转股价格下修条件,亦不提出向下修正方案;天奈转债、闻泰转债预计触发转股价格修正条件;佳力转债公告转股价格由16.36元/股调整为15.20元/股。

3月29日,北方转债公告暂不提前赎回,且在未来3个月内(即2023年3月30日至2023年6月29日),如再次触及有条件赎回条款时,均不行使提前赎回权利;汉得转债公告可能满足赎回条件。

(四)海外债市

1. 美债市场:

3月29日,各期限美债收益率普遍继续上行。其中,2年期美债收益率上行6bp至4.08%,10年期美债收益率上行2bp至3.57%。

数据来源:iFinD,东方金诚

3月29日,2/10年期美债收益率利差倒挂幅度扩大4bp至51bp;5/30年期美债收益率利差收窄3bp至11bp。

3月29日,美国10年期通胀保值国债(TIPS)损益平衡通胀率上行2bp至2.33%。

2. 欧债市场:

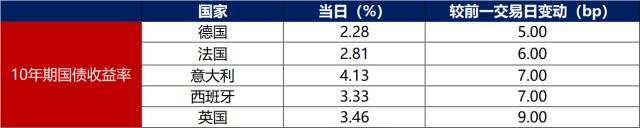

3月29日,主要欧洲经济体10年期国债收益率普遍上行。其中,德国10年期国债收益率上行5bp至2.28%;法国、意大利、西班牙、英国10年期国债收益率分别上行6bp、7bp、7bp和9bp。

数据来源:英为财经,东方金诚

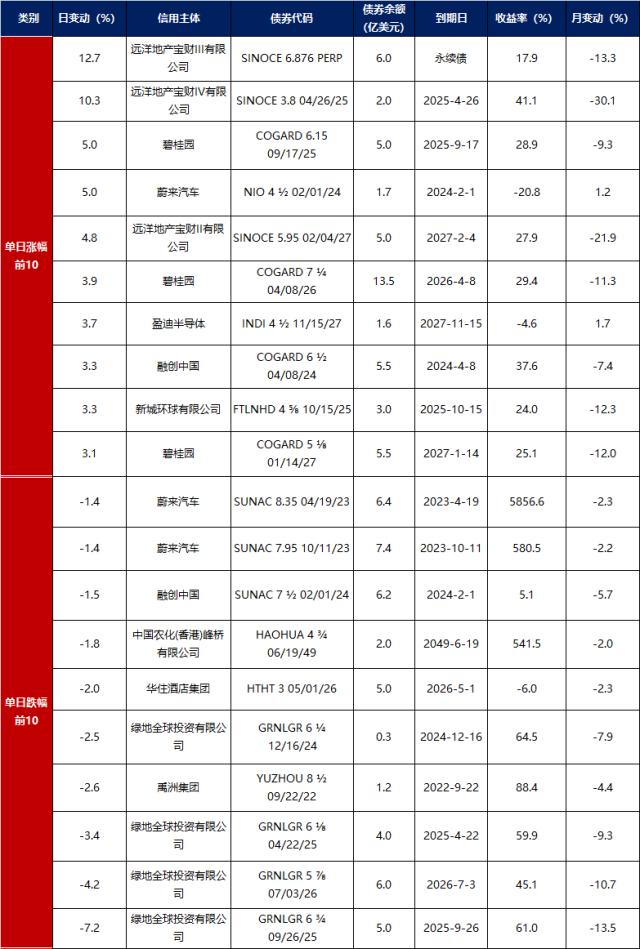

中资美元债每日价格变动(截至3月29日收盘)

数据来源:Bloomberg,东方金诚整理

关键词阅读:回购加权利率

- 供应链调整与需求反弹共振,半导体材料产业迎增长新动能

- 特斯拉在国内申请人形机器人商标,关税缓和下产业链公司迎机遇

- 苹果AI眼镜发布时间或提前,AI眼镜相关技术望加速迭代

- 多部门联合打击战略矿产走私出口,小金属行业格局将重塑

- 松延动力发布新一代女性仿生机器人,近乎真人的面部表情

- 本周多场技术大会即将召开,电池龙头齐聚

- 很多人形机器人企业爆单,王兴兴透露行业现状及趋势!端到端AI成为焦点

- 重磅,军工板块爆发,多股涨停,主力资金净流入超45亿,机构看好后市表现!

- A股避雷针:迈威生物董事长被立案调查,3连板成飞集成经营情况未发生重大变化,多股公告股东拟减持

- 华为哈勃入股千寻智能,进入机器人赛道 或推动行业高成长